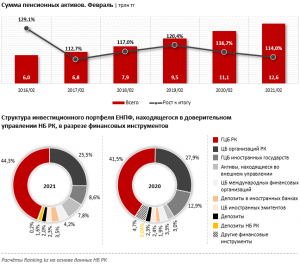

К марту 2021 года сумма пенсионных активов ЕНПФ увеличилась на 14% за год и составила 12,6 трлн тг, сообщает ranking.kz. В целом НБ РК регулярно проводит диверсификацию и перераспределение инвестиционного портфеля ЕНПФ для повышения эффективности управления пенсионными активами и, как следствие, увеличения доходности пенсионных накоплений в долгосрочной перспективе. Так, к примеру, если на 1 марта 2020 года на долю государственных ценных бумаг (ГЦБ) приходилось 41,5%, то в текущем году их доля составила 44,3%. Значительно увеличился и удельный вес активов, находящихся во внешнем управлении (с 3% в 2020-м до 7,8% в 2021-м), а также депозитов в иностранных банках (с 1,9% до 3,5%). Тем временем наблюдается снижение доли следующих финансовых инструментов: ГЦБ иностранных государств (с 12,9% до 8,6%), ценных бумаг организаций РК (с 27,9% до 25,5%), а также депозитов в БВУ РК (с 2,3% до 2%).

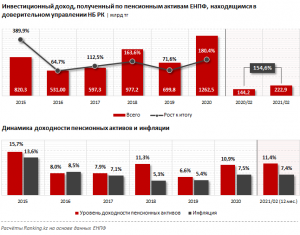

В результате только за два месяца текущего года начисленный инвестиционный доход достиг 222,9 млрд тг – на 54,6% больше, чем за аналогичный период 2020 года. Годовая доходность составила 11,4%, при инфляции на 7,4%. Таким образом, за последние 12 месяцев реальная доходность по пенсионным активам ЕНПФ составила 4%. В текущем году показатели доходности значительно превышают прошлогодние. Стоит отметить, что в целом за 2020 год, в период пандемии и кризиса, инвестиционный доход составил 1,3 трлн тг, что является абсолютным рекордом. Таким образом, выбранная стратегия по управлению пенсионными активами зарекомендовала себя как достаточно эффективная. В состав инвестиционного дохода входят доходы в виде вознаграждения по ценным бумагам (вкладам и другим операциям), доходы в виде рыночной переоценки финансовых инструментов, доходы в виде валютной переоценки, доходы по активам, находящимся во внешнем управлении, и т. д. В целом инвестиционный доход, обеспеченный Национальным Банком с момента объединения всех пенсионных активов в ЕНПФ, составил порядка 4,9 трлн тг. На 1 марта 2021 года доля чистого инвестиционного дохода в общем объёме пенсионных накоплений составляет существенные 35,1%.

Кроме того, по предложению Национального Банка предельная величина его комиссионного вознаграждения была снижена на 73% – с 7,5% до 2% от инвестиционного дохода, – что также окажет влияние на рост инвестиционного дохода вкладчиков. Помимо высокой доходности можно отметить защищённость всех вложений. Так, финансовые инструменты с низким уровнем риска, с рейтингом ценных бумаг/эмитента по международной шкале от «ААА» до «BBB−», составляют 85,28% инвестиционного портфеля. Финансовые инструменты с рейтингом по международной шкале от «ВВ+» до «В−» составляют 11,30%, ниже «В−» – 0,56%.

Источник: Хабар 24